机构策略:

低硫燃料油期货价格寻迹&上市策略展望

1。 低硫燃料油价格

1.1。 燃料油价格体系

燃料油在我国成品油中市场化程度较高,我国于2001年解除燃料油价格管制,2004年取消燃料油进口配额、实行进口自动许可证,上海期货交易所燃料油期货也在2004年上市,曾经一度成为期货市场焦点,但由于税收政策特别是消费税政策变动频繁,对国内燃料油价格影响较大。保税燃料油市场由于不受税费影响且与国际市场紧密关联,价格更多是受到市场因素主导,前期保税燃料油主要依靠进口也决定了其定价基准主要参照新加坡价格体系。

从国际市场来看,国际燃料油市场计价基准主要基于船用规格,交易活跃的作价方式遍布全球最主要的几个资源地和消费地。此前活跃于市场的高硫燃料油在鹿特丹地区主要参照Platts Rotterdam Barges,美湾地区主要参照Platts USGC 3.0% No.6,地中海地区主要参照MOP MED (Mean of Platts Mediterranean),中东地区主要参照MOP AG (Mean of Platts Arab Gulf),远东地区主要参照MOPS (Mean of Platts Singapore)。其中,MOPS(Mean of Platts Singapore)是新加坡普氏的定价机制,按照普氏窗口的纸货和实货报价及成交情况确定,是计算我国燃料油进口成本最常用的定价基准。

对于低硫燃料油来说,IMO2020限硫令实施后,现货市场尚未形成一致的低硫燃料油评估体系,目前新加坡主流仍以10ppm柴油作为计价基准,同时参考0.5%燃料油评估进行报价,据了解我国低硫保税燃料油现货市场定价基准仍以参照新加坡市场为主,但随着国内低硫供应释放,现货贴水较新加坡已显现优势,INE低硫燃料油期货上市后也可能进一步影响我国甚至亚洲地区的价格体系。

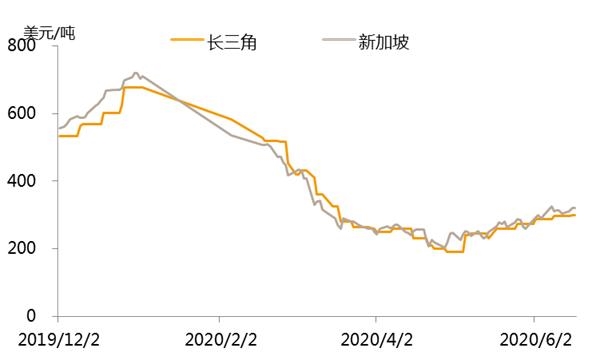

从具体价格来看,由于亚洲地区长期供不应求,新加坡燃料油价格较欧美在大部分时期均呈现相对稳定的溢价,2019年开始随着限硫切换的进行高硫及低硫燃料油跨区价差均波动较大,新加坡低硫燃料油价格在2020年初触顶,同时与鹿特丹及休斯顿价差达到最大,限硫切换完成后已逐步趋于稳定。此外,虽然我国高硫燃料油供船价格大部分时期高于新加坡,但随着国产低硫燃料油逐步流向保税市场,低硫供船价格二季度以来一度低于新加坡,竞争优势开始显现。

图1:新加坡高硫燃料油价格及跨区价差

资料来源:路透,国投安信期货

图2:新加坡低硫燃料油价格及跨区价差

资料来源:路透,国投安信期货

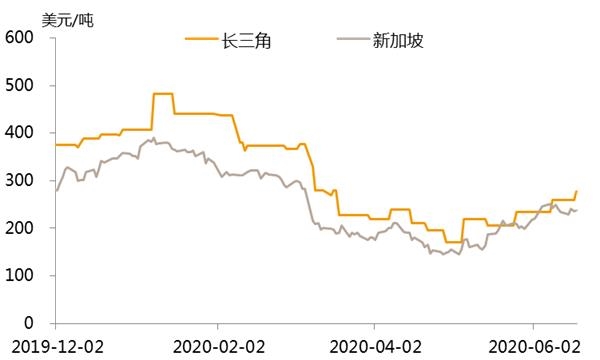

图3:新加坡与我国长三角高硫燃料油供船价格

资料来源:金联创,WIND,国投安信期货

图4:新加坡与我国长三角低硫燃料油供船价格

资料来源:金联创,WIND,国投安信期货

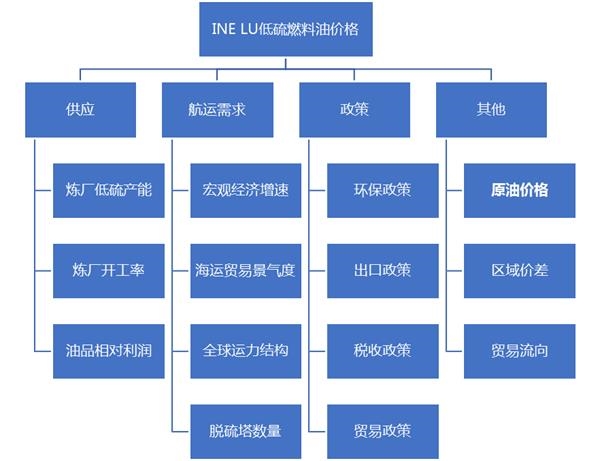

1.2。 低硫燃料油价格影响因素

作为原油的直接下游产品,原油价格决定了低硫燃料油的波动节奏,近一年来新加坡低硫燃料油与布伦特原油价格相关系数达0.972。由于低硫渣油可作为催化裂化原料,其与汽柴油的相对强弱也将影响炼厂的转产意向,裂解价差反映了油品与原油价格的相对强弱,低硫燃料油裂解价差长期趋势与其他主产品基本一致,但限硫切换节点前后低硫燃料油供需缺口较大,市场对其持续供不应求的预期也较为高涨,2019年末低硫燃料油裂解价差大幅走高,2020年以来随着供应释放预期不断加强,加之新冠疫情影响下汽柴煤等油品需求大幅坍塌,低硫燃料油裂解价差已逐步走弱。高低硫切换完成后,燃油裂解价差较其他油品裂解价差的相对波幅将有所降低,低硫燃料油绝对价格与原油的联系也将更为紧密。

图5:低硫燃料油价格与原油价格

资料来源:路透,国投安信期货

图6:新加坡主要油品裂解价差

资料来源:路透,国投安信期货

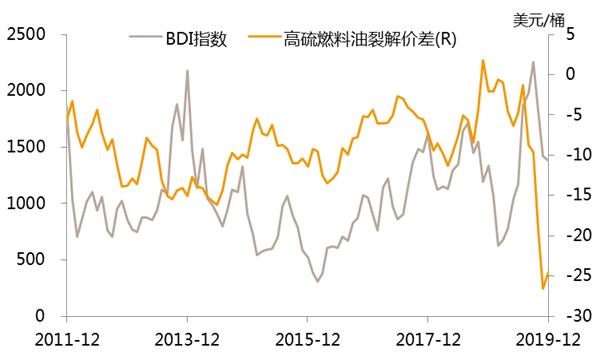

低硫燃料油需求端主要受航运市场影响,全球宏观经济与海运贸易的景气程度将直接影响船用油消费,从此前海运市场中最主流的高硫燃料油市场来看,其裂解价差和BDI指数形成一定的周期共振。此外,长周期来看,船舶运力结构、平均航速及船用脱硫塔的安装比例也将影响船用油的消费体量及低硫燃料油的市场份额。而对具体消费地来说,除了港口吞吐量外,船加油服务体系的成熟程度、价格的相对优势都是决定其潜在需求的关键因素。

图7:BDI指数与高硫燃料油裂解价差

资料来源:Wind,国投安信期货

图8:低硫燃料油价格影响因素

资料来源:Wind,国投安信期货

2。低硫燃料油期货介绍

2.1。 低硫燃料油期货合约介绍

表1:低硫燃料油期货标准合约

资料来源:上海国际能源交易中心

低硫燃料油在上海国际能源交易中心上市,与原油期货相同遵循国际平台、净价交易、保税交割、人民币计价的方式。特别需要注意的是,与上期所当前的高硫燃料油期货相比,低硫燃料油除了硫含量标准不同外,由于低硫渣油大部分经加氢处理及低硫燃料油调和方式相对多样等原因,其稳定性、相容性差于高硫燃料油,因此质量标准特别增加了粘度、密度下限,最小入库量为5000吨并增加了混罐储存的相容性预检,仓单有效期限定于6个月。

表2:高硫燃料油和低硫燃料油期货要点对比

资料来源:上海期货交易所,上海国际能源交易中心

与高硫燃料油相同,交易所公布的首批交割库也集中在长三角地区,启用库容为32万吨,据了解后期围绕炼厂、船加油港口的分布,在长三角、环渤海、珠三角地区均可能增设交割库,仓储费用当前与高硫燃料油相同均为3元/吨/天。

表3:低硫燃料油期货指定交割仓库库容信息(单位:万吨)

资料来源:上海期货交易所,上海国际能源交易中心

2.2。低硫燃料油价格走势分析

新加坡原油及成品油纸货市场活跃,以MOPS均值作为结算价的场外掉期合约为内盘期货的定价提供了重要的锚定路径,保税380燃料油运行近两年来,与新加坡高硫燃料油场外掉期高度相关,一般认为盘面合理价格即进口到岸成本,为MOPS基准价加上现货贴水及运杂费,但由于高硫燃料油库容相对有限、现货市场贴水变动较大、存在潜在品质升水等原因,大部分时期内盘价格高于理论盘面价格,内外盘价格波动中枢在30美元/吨左右,远高于运费。

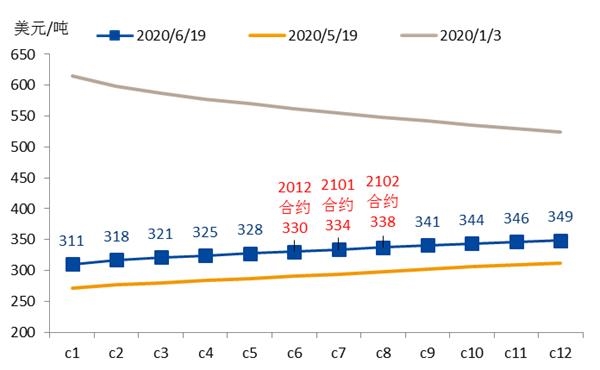

但对于低硫燃料油来说,国产货源逐步代替进口,国内价格优势开始显现决定了进口成本只能为盘面价格的上限提供参考,保税市场实际价格将大幅低于进口成本甚至低于新加坡价格,从这个角度来说内外盘价格可能十分接近。LU2101、LU2102、LU2103、LU2104、LU2105、LU2106挂牌基准价均为2368元/吨,新加坡低硫燃料油掉期6月19日2012、2101、2102合约价格分别为330美元/吨、334美元/吨及338美元/吨,与LU挂牌价基本吻合,但新加坡2103及之后的合约高于LU挂牌价格,相对来说挂牌价比较合理地反映了绝对价最可能的波动中枢,但月差与新加坡并不匹配,存在相对确定的反套驱动。

图9:新加坡低硫燃料油掉期远期曲线

资料来源:路透,国投安信期货

图10:新加坡-宁波成品油运费

资料来源:路透,国投安信期货

低硫燃料油后期的绝对价格运行将受原油主导,长线来看在欧佩克+主动减产支撑下油价预期相对向好,但自底部连续上行后进一步走强仍需等待需求端更为明确的信号,在此背景下低硫燃料油或同样具备逢低建立长线多单的配置价值。

对于内外盘价差及裂解价差来说,低硫燃料油远月合约的交易逻辑可能更为多元化,粘度、密度的下限规定决定了内盘交割品品质好于国际标准,而品质溢价很难定量明确,同时受制于混罐相容性的不确定性,空头交货可能存在一定顾虑。另一方面,从《动话低硫燃料油(二):供需格局觅影》可以看出,国内低硫保税燃料油市场供需面均进入边际走强的阶段,但需求的增加主要来源于供应增加后价格优势带来的正反馈,因此在与国际价格联动的同时,国内产能释放的节奏以及汽柴油市场变化对内盘价格可能尤为重要,当前国内低硫产量大幅释放的预期已经较为充足,远月合约定价具备低于新加坡的基本面支撑,甚至盘面价格可能打开出口套利空间,但由于国产仓单将严格限定用于保税船加油,只有进口来源的仓单能够出口,这就使得贸易商反向套利边界可能并不能对内盘较外盘的贴水幅度形成支撑,对内盘的价格相对不利。

因此,低硫燃料油上市初期内外盘价差及内盘裂解价差的波动可能相对较大,除了月差反套策略外建议价差方面均以观望为宜,同时关注当低硫燃料油内外盘价差偏低时跟随原油节奏逢低多配的长线策略。 (来源:国投安信期货)

热图推荐

大货车为避让变道车辆撞向桥墩 没有造成人员伤亡

提升农作物秸秆利用效率 西洋店镇积极探索秸秆利用

倡导夜间加油 助力北京能源与自然和谐共生

贝佐斯将于第三季度辞去亚马逊首席执行官 担任董事

最近更新